ЕвразХолдинг облигации

Новый выпуск облигаций "ЕвразХолдинг Финанс" (RU000A10D806)

- 24 октября 2025, 10:10

- |

🔶 ООО «ЕвразХолдинг Финанс»

▫️ Облигации: ЕвразХолдингФин-003Р-05

▫️ ISIN: RU000A10D806

▫️ Объем эмиссии: 225 млн. $

▫️ Номинал: 100 $

▫️ Срок: на 3 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 8,25%

▫️ Амортизация: нет

▫️ Дата размещения: 24.10.2025

▫️ Дата погашения: 07.11.2028

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «ЕвразХолдинг Финанс» (Кемеровская обл.) является эмитентом облигаций вертикально-интегрированной металлургической и горнодобывающей компании ЕВРАЗ.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- 302

- Комментарии ( 0 )

«ЕвразХолдинг Финанс» 22 октября проведет сбор заявок на новые облигации

- 16 октября 2025, 19:02

- |

ООО «ЕвразХолдинг» — один из крупнейших в России вертикально интегрированных металлургических холдингов, контролирующий всю производственную цепочку: от добычи железной руды и коксующегося угля до производства широкой линейки металлургической продукции, от выпуска стальной продукции строительного сортамента до производства высокотехнологичной стальной продукции.

Сбор заявок 22 октября

11:00-15:00

размещение 24 октября

- Наименование: ЕврХолФ-003Р-05

- Рейтинг поручителя АО «ЕВРАЗ НТМК»: АА (АКРА, прогноз «Стабильный»)

- Купон: 8.75% (ежемесячный)

- Срок обращения: 3 года

- Объем: индикативный

- Амортизация: нет

- Оферта: нет

- Номинал: 100 $

- Организатор: Альфа-банк и ВТБ капитал трейдинг

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Новый выпуск облигаций "ЕвразХолдинг Финанс" (RU000A10CKZ0)

- 27 августа 2025, 09:14

- |

🔶 ООО «ЕвразХолдинг Финанс»

▫️ Облигации: ЕвразХолдингФин-003Р-04

▫️ ISIN: RU000A10CKZ0

▫️ Объем эмиссии: 60 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2,5 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 13,9%

▫️ Амортизация: нет

▫️ Дата размещения: 27.08.2025

▫️ Дата погашения: 13.02.2028

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «ЕвразХолдинг Финанс» (Кемеровская обл.) является эмитентом облигаций вертикально-интегрированной металлургической и горнодобывающей компании ЕВРАЗ.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

«ЕвразХолдинг» 22 августа проведет сбор заявок на облигации объемом 20 млрд.₽

- 20 августа 2025, 14:56

- |

ООО «ЕвразХолдинг» — один из крупнейших в России вертикально интегрированных металлургических холдингов, контролирующий всю производственную цепочку: от добычи железной руды и коксующегося угля до производства широкой линейки металлургической продукции, от выпуска стальной продукции строительного сортамента до производства высокотехнологичной стальной продукции.

Сбор заявок 22 августа

11:00-15:00

размещение 27 августа

- Наименование: ЕврХолФ-003Р-04

- Рейтинг поручителя АО «ЕВРАЗ НТМК»: АА (АКРА, прогноз «Стабильный»)

- Купон: 14.50% (ежемесячный)

- Срок обращения: 2.5 года

- Объем: 20 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Совкомбанк

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

«Evraz» 12 марта проведет сбор заявок на облигации объемом 150 млн.$

- 07 марта 2025, 15:35

- |

ООО «ЕвразХолдинг» — один из крупнейших в России вертикально интегрированных металлургических холдингов, контролирующий всю производственную цепочку: от добычи железной руды и коксующегося угля до производства широкой линейки металлургической продукции, от выпуска стальной продукции строительного сортамента до производства высокотехнологичной стальной продукции.

Сбор заявок 12 марта

11:00-15:00

размещение ??

- Наименование: ЕврХол-003Р-03

- Рейтинг поручителя АО «ЕВРАЗ НТМК»: АА+ (АКРА, прогноз «Негативный»)

- Купон: 10.00% (ежемесячный)

- Срок обращения: 2 года

- Объем: 150 млн.$

- Амортизация: нет

- Оферта: нет

- Номинал: 100 $

- Организатор: ВТБ Капитал Трейдинг и Совкомбанк

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Новый выпуск облигаций "ЕвразХолдинг Финанс" (RU000A10ANH6)

- 22 января 2025, 10:16

- |

🔶 ООО «ЕвразХолдинг Финанс»

▫️ Облигации: ЕвразХолдингФин-003Р-02

▫️ ISIN: RU000A10ANH6

▫️ Объем эмиссии: 30 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 1,5 года

▫️ Количество выплат в год: 12

▫️ Тип купона: переменный

▫️ Размер купона: 22,3%

▫️ Амортизация: нет

▫️ Дата размещения: 22.01.2025

▫️ Дата погашения: 16.07.2026

▫️ Возможность досрочного погашения: да

▫️ ⏳Ближайшая оферта: 17.01.2026

Об эмитенте: «ЕвразХолдинг Финанс» (Кемеровская обл.) является эмитентом облигаций вертикально-интегрированной металлургической и горнодобывающей компании ЕВРАЗ.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

«ЕвразХолдинг Финанс» 17 января проведет сбор заявок на облигации объемом 30 млрд.₽

- 16 января 2025, 20:03

- |

ООО «ЕвразХолдинг Финанс» является вертикально-интегрированной металлургической и горнодобывающей компанией.

Сбор заявок 17 января

11:00-15:00

размещение ??

- Наименование: ЕврХол-003Р-02

- Рейтинг поручителя АО «ЕВРАЗ НТМК»: АА+ (АКРА, прогноз «Негативный»)

- Купон: 22.30% (ежемесячный)

- Срок обращения: 1.5 года

- Объем: 30 млрд.₽

- Амортизация: нет

- Оферта: да (Пут через 1 год)

- Номинал: 1000 ₽

- Организатор: Совкомбанк

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

Тактический взгляд: рентный портфель облигаций в рублях. 11 октября 2024 Эмитенты и выпуски

- 14 октября 2024, 09:15

- |

Сохраняем позитивный взгляд на долговой рынок в рублях. Вносим серьезные изменения: долгосрочный рублевой портфель заменит рентный портфель в рублях, состоящий из облигаций с еженедельными купонами. Долгосрочный портфель во многом пересекался со среднесрочным, что снижало его значимость. В то же время сейчас, во времена высоких ставок, актуальнее становится стратегия рантье, поэтому было решено реаллоцировать ресурсы на более востребованный портфель.

Главное

• Недельная инфляция составила 0,14%, после 0,19% неделей ранее — умеренно позитивно.

• По предварительным данным, розничный портфель в сентябре мог снизиться — позитивно.

• Доллар к рублю около 97 — негативно.

• Нефть Urals около $70 за баррель — нейтрально.

• Запускаем рентный портфель в рублях.

В деталях

Инфляция в октябре может оказаться лучше, чем в августе – сентябре. Инфляция в августе – сентябре превышала норму на 0,4% относительно мая – июня, когда она была выше нормы на 0,3%.

( Читать дальше )

КИТ Финанс: Облигации ЕвразХолдинг Финанс - рублёвые

- 14 мая 2024, 14:29

- |

⚡️До 16 мая проводит сбор заявок на облигации серии 003Р-01

• Планируемый объем размещения — ₽15 млрд

• Срок обращения 2,5 года, номинал ₽1000.

• Купонный период — 30 дней.

• Купон — ключевая ставка ЦБ РФ + спред. Ориентир спреда находится на уровне не выше 150 б.п.

Об эмитенте

АО «ЕВРАЗ Нижнетагильский металлургический комбинат» (АО «ЕВРАЗ НТМК», Группа НТМК) — структурный холдинг в периметре EVRAZ Plc, который консолидирует все ключевые активы по добыче железной руды и выплавке стали, а также по производству ванадия в России.

🎖В апреле 2024 года АКРА присвоило кредитный рейтинг выпуску ЕвразХолдинг Финанс серии 003Р-01 компании на уровне eАА+ (RU).

📊Фин показатели

▫️FFO до чистых процентных платежей и налогов превышает ₽100 млрд – крупный для российского корпоративного сегмента.

▫️Рентабельность находится на высоком уровне (рентабельность по FFO до процентных платежей и налогов составила 17% по результатам 2022 года против 29% в 2021 году).

( Читать дальше )

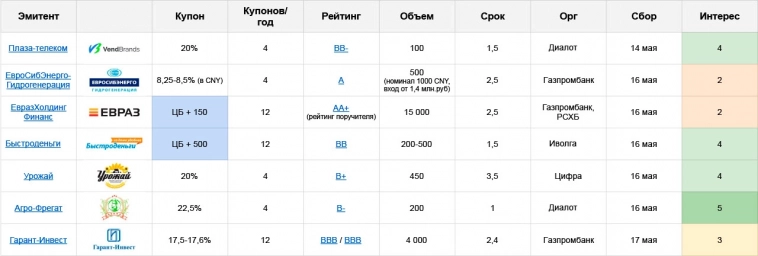

Первичные размещения облигаций: план на неделю с 13.05 по 19.05.24

- 14 мая 2024, 00:05

- |

☕️Плаза Телеком: BB-, купон 20% квартальн. (YTM~21,4%), 1,5 года, 100 млн.

Торгуют едой и напитками через вендинговые автоматы. Дебютный выпуск размещали в конце сентября-2023, условия были совсем неинтересными, а куда делись те 200 млн. – тоже не совсем понятно: ОС (те самые автоматы) в отчетности в этом году не выросли. Но в целом баланс не криминальный, и даже при их довольно высоком долг/EBITDA 4.5x проблем с обслуживанием пока не просматривается, тем более с новыми 100млн. (которые тоже не совсем понятно для чего берутся, но на то оно и ВДО)

Прошлый выпуск Плазы RU000A106YD5 торгуется очень дорого, на него можно не смотреть: расчет доходности там идет к осеннему коллу, а его скорее всего не исполнят. По группе есть премия, из похожих выпусков недавно было Сергиевское RU000A1084N7 с аналогичными параметрами и коллом через год ровно, торгуется сейчас по 102,5%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал